Si vous voulez préserver votre patrimoine… diversifiez.

Répartissez votre argent entre 20 et 30 actions ou, mieux encore, achetez un fonds indiciel.

De cette façon, aucune action ne pourra faire sombrer votre portefeuille.

Mais n’oubliez pas que vous n’obtiendrez pas des rendements exceptionnels.

La raison en est simple : vous ne pouvez pas surpasser l’indice si vous êtes l’indice.

La plupart des investisseurs ont intérêt à détenir ce type de portefeuille « arche de Noé« , composé d’un peu de toutes les actions possibles et imaginables.

Mais … si votre objectif principal est de faire CROÎTRE votre patrimoine (et pas seulement de le préserver), vous devez éviter la diversification comme la peste !

En effet, ce n’est tout simplement pas ainsi que l’on devient riche.

Les grandes fortunes n’ont pas été bâties en détenant 50 actions ou plus dans un portefeuille.

Elles ont été bâties par des personnes qui ont identifié une entreprise exceptionnelle et l’ont conservée à long terme.

Et ce n’est pas seulement mon point de vue.

Certaines des plus grandes fortunes de l’histoire ont été bâties en concentrant (et non en diversifiant) leur argent…

Un siècle de preuves

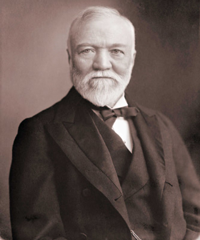

À l’âge de 13 ans, il immigre en Amérique avec sa famille, sans un sou en poche.

Carnegie travaille comme « bobineur », changeant les bobines de fil dans une filature de coton, 12 heures par jour, 6 jours par semaine, dans une usine de coton de Pittsburgh.

Son salaire de départ était de 1,20 $ par semaine (soit 41 $ par semaine en dollars de 2022).

Après ces débuts modestes, Carnegie a fait fortune dans l’acier.

À sa mort, son patrimoine net s’élevait à 310 milliards de dollars (équivalent 2022).

Carnegie n’était pas un adepte de la diversification.

Il disait que les personnes qui dispersaient leur capital « dispersaient aussi leur cerveau« .

Warren Buffett s’est plus tard fait l’écho de ce sentiment, en soulignant que : « Si vous comprenez l’entreprise, vous n’avez pas besoin d’en posséder beaucoup”.

Personnellement, je ne connais pas beaucoup de personnes qui se sont enrichies grâce à leur quinzième meilleure idée, mais j’en connais beaucoup qui ont fait fortune grâce à leur meilleure idée.

Et les exigences liées au maintien d’un portefeuille moins volumineux sont assez minimes…

Des bénéfices concentrés

Pour détenir un portefeuille concentré, il faut bien connaître les entreprises qui le composent

Cela peut sembler évident…

Et pourtant, beaucoup d’investisseurs misent sur des sociétés sans même savoir ce qu’elles vendent !

Tout ce qu’ils connaissent, c’est le symbole boursier.

Il est facile d’acheter un ETF ou un fonds indiciel sans trop se poser de questions.

Mais si vous ne possédez qu’une poignée d’entreprises, il ne faudra acheter que les meilleures.

Et il faut comprendre l’entreprise elle-même pour savoir si elle a un avantage sur la concurrence.

La deuxième condition d’un portefeuille concentré est de se concentrer sur les perspectives à long terme.

Les grandes entreprises s’adaptent et évoluent pour répondre aux conditions changeantes du marché.

Les meilleures sociétés saisissent constamment les opportunités qui se présentent et en tirent le meilleur parti.

Enfin, il faut acheter UNIQUEMENT à un prix intéressant.

Le prix que vous payez détermine le rendement de votre argent. Si vous payez un prix élevé, votre rendement sera faible.

Si vous payez un prix bas, votre rendement sera élevé.

Même une excellente entreprise achetée à un prix élevé ne produira qu’un rendement médiocre.

Écoutez Charlie

Charlie Munger, principal associé de Warren Buffett, a bâti sa propre fortune grâce à un portefeuille composé presque exclusivement de trois investissements.

Selon lui, « l’idée selon laquelle les personnes très intelligentes et compétentes en matière d’investissement devraient avoir des portefeuilles extrêmement diversifiés est une folie« .

En effet, si vous parvenez à identifier quelques grandes entreprises, à les acheter à un prix intéressant et à rester les bras croisés, il est difficile de ne pas gagner de l’argent.

À l’heure actuelle, les investisseurs particuliers ont la possibilité de bâtir leur propre fortune avec une poignée d’entreprises parmi les meilleures.

En effet, la prochaine génération de grandes entreprises commence tout juste à émerger.

Cette même catégorie d’actions a généré certaines des plus fortes hausses à long terme de la décennie.

Aujourd’hui, l’histoire est sur le point de se répéter.

Vous n’aurez besoin que de quelques-unes de ces « super actions » pour transformer votre portefeuille et booster vos rendements…

Et vous pouvez commencer dès maintenant, en misant sur ce fournisseur ultra-stratégique de Tesla…

D’après nos recherches, il devrait bénéficier directement des +550% de croissance du marché des véhicules autonomes.